引言

中大咨詢研究院在上篇《“新四化”浪潮下傳統(tǒng)車企謀變正當(dāng)時》中提到���,在乘用車市場負(fù)增長�、新能源汽車業(yè)務(wù)持續(xù)滲透���、節(jié)能環(huán)保政策施壓傳統(tǒng)燃油業(yè)務(wù)和消費者需求轉(zhuǎn)變重構(gòu)供應(yīng)鏈附加價值等趨勢驅(qū)動下��,轉(zhuǎn)型變革成為傳統(tǒng)車企的必選項�����。

其中�,隨著客戶需求偏好轉(zhuǎn)變�����,汽車產(chǎn)業(yè)鏈附加價值向前后兩端不斷延伸�����,對車企打造“硬件+軟件+場景應(yīng)用”的全生命周期出行服務(wù)生態(tài)圈提出了更高的要求。傳統(tǒng)車企需要從“以產(chǎn)品為中心的汽車制造商”轉(zhuǎn)型為“以客戶為中心的移動出行服務(wù)商”���,在硬件端�����、軟件端及服務(wù)端拓展能力圈���。

然而����,在重構(gòu)商業(yè)模式和布局新興業(yè)務(wù)的過程中,傳統(tǒng)車企不得不考量資源和能力的強約束�。

本研究根據(jù)規(guī)模優(yōu)勢和“含電量”將國內(nèi)外傳統(tǒng)車企分為“三大類”,每類車企在轉(zhuǎn)型變革中將面臨著不同的戰(zhàn)略命題:

●? I類車企在變革中具備較強的規(guī)模優(yōu)勢�,且不斷加速智能電動領(lǐng)域的投資與產(chǎn)品投放,這類車企需要圍繞全產(chǎn)業(yè)鏈進(jìn)行戰(zhàn)略轉(zhuǎn)型布局����;

●? II類車企雖不及頭部車企,但在智能電動化領(lǐng)域的布局已初具規(guī)模���,在轉(zhuǎn)型變革中該類車企需要重點突破特定領(lǐng)域�����、強化既有優(yōu)勢���;

●? 相較于I類及II類�,III類車企則同時面臨著資源劣勢與轉(zhuǎn)型變革的雙重壓力���,受制于過往的技術(shù)�、品牌相對劣勢��,車企現(xiàn)有新能源業(yè)務(wù)發(fā)展成效也相對有限���。在新四化的探索路徑中處于III類的需要在供應(yīng)鏈尋求合作�,實現(xiàn)動態(tài)互補�����。

轉(zhuǎn)型主線:以電動化為基礎(chǔ)����,智能網(wǎng)聯(lián)化為主導(dǎo)和共享化為延伸

電動化、智能化�、網(wǎng)聯(lián)化和共享化是全球現(xiàn)代汽車工業(yè)發(fā)展的必然趨勢�,傳統(tǒng)車企將圍繞“新四化”進(jìn)行快速反應(yīng)����、布局與探索。

圖1:傳統(tǒng)車企“新四化”轉(zhuǎn)型方向、主要內(nèi)容與趨勢�。資料來源:公開資料�����、中大咨詢研究院整理研究

電動化方面��,在政策與市場的雙向驅(qū)動下�,電動汽車將逐步成為主流�。過去5年間,中國電動車銷量復(fù)合增長率超30%����,預(yù)估到2030年電動車滲透率將達(dá)到40%。[1]

智能化方面�����,配合更嚴(yán)格的主動和被動安全要求�,智能化駕駛輔助系統(tǒng)(ADAS)與無人駕駛等核心智能技術(shù)將迎來高速發(fā)展。預(yù)計到2026年�,自動駕駛汽車市場價值預(yù)計復(fù)合增長率將突破40%,中國自動駕駛新車滲透率到2030年將達(dá)到20%�����。

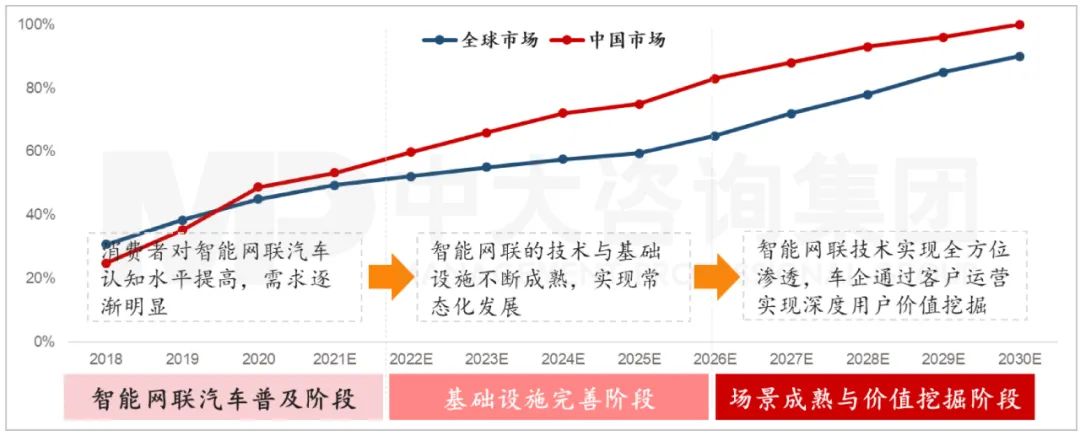

網(wǎng)聯(lián)化方面,以車聯(lián)網(wǎng)為代表的汽車互聯(lián)化技術(shù)成為未來汽車技術(shù)發(fā)展重點��,以人��、車�、服務(wù)方全時交互為基礎(chǔ),可實現(xiàn)智能化控制����、智能化交通管理和全時綜合服務(wù)。2018年中國車聯(lián)網(wǎng)用戶達(dá)到2705萬��,占比25%�����,預(yù)計到2030年���,國內(nèi)市場銷售的新車中將實現(xiàn)100%車聯(lián)網(wǎng)功能全面滲透�。

圖2:2015-2030年全球汽車市場智能網(wǎng)聯(lián)化發(fā)展趨勢分析(含預(yù)測)�����。資料來源:IHS Markit��、中國智能網(wǎng)聯(lián)汽車創(chuàng)新聯(lián)盟���、中大咨詢研究院整理研究

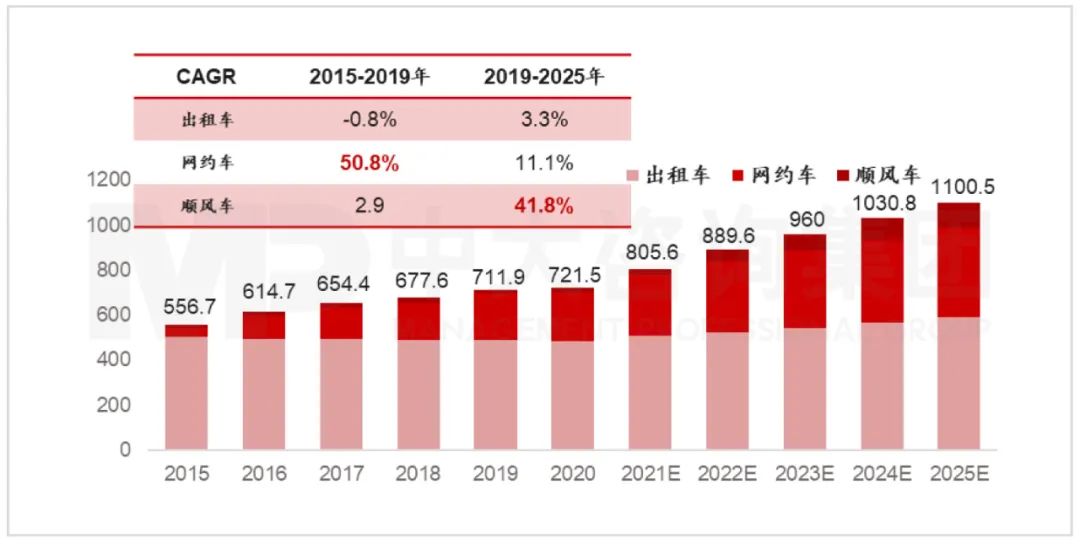

共享化方面,在交通出行需求旺盛和用戶出行習(xí)慣和偏好改變的背景下�,共享出行行業(yè)符合低碳化、高效化����、服務(wù)化的大趨勢,網(wǎng)約車�、順風(fēng)車、共享汽車�����、分時租賃等共享出行方式迎來高速發(fā)展。預(yù)計到2025年���,中國共享出行總支出年復(fù)合增速將達(dá)到29.9%���,并且滲透率將出現(xiàn)翻倍增長達(dá)到8.1%。

圖3:2015-2025年中國出行服務(wù)市場規(guī)模(含預(yù)測)(單位:億元)�����。資料來源:嘀嗒出行招股書���、Frost & Sullivan��、中大咨詢研究院整理

綜上���,以電動化為基礎(chǔ),智能網(wǎng)聯(lián)化為主導(dǎo)和共享化為延伸的變革已是傳統(tǒng)車企轉(zhuǎn)型的核心主線����。目前國內(nèi)新能源汽車賽道的玩家已十分擁擠且競爭持續(xù)加劇,“新四化”浪潮下的轉(zhuǎn)型變革時間窗口越來越小��,傳統(tǒng)車企需定位自身規(guī)模特點與資源情況����,明確轉(zhuǎn)型目標(biāo),從而更好更快地進(jìn)行戰(zhàn)略布局��。

傳統(tǒng)車企“新四化”目標(biāo)下的商業(yè)邏輯重構(gòu)

隨著汽車產(chǎn)業(yè)鏈條前后兩端的附加價值提升�,傳統(tǒng)車企的定位已不再停留在“汽車制造商”,而是轉(zhuǎn)向“移動出行服務(wù)商”����,商業(yè)價值邏輯也不再局限于汽車制造而是轉(zhuǎn)向“出行即服務(wù)(MaaS)”。同時����,傳統(tǒng)車企的業(yè)務(wù)邊界也將不斷拓展���,從傳統(tǒng)生產(chǎn)制造逐步往軟件智能場景化體驗和移動出行服務(wù)不斷延伸…

硬件端:電動化趨勢下的汽車制造環(huán)節(jié)核心框架重構(gòu)

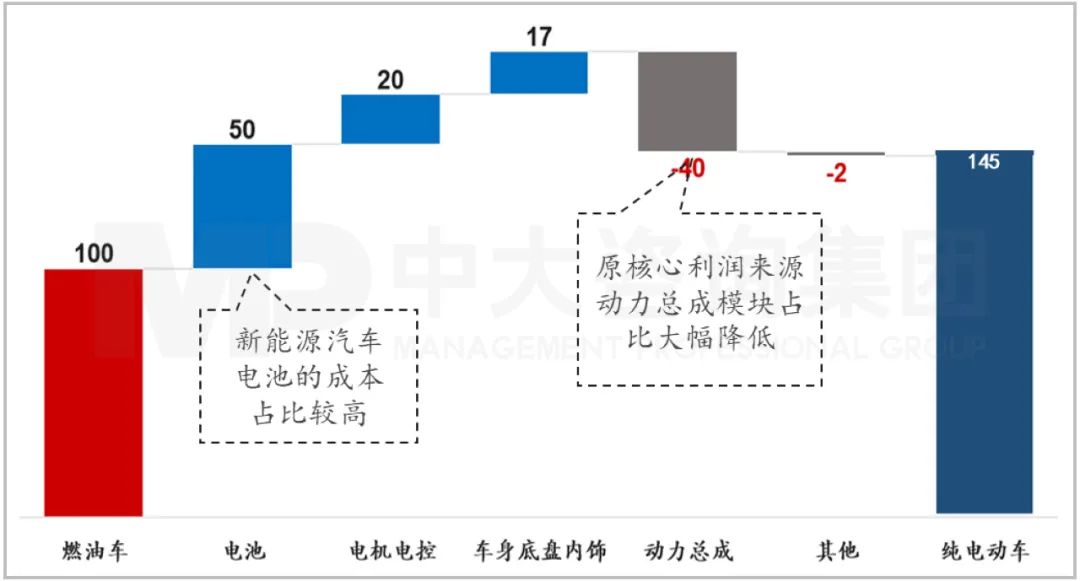

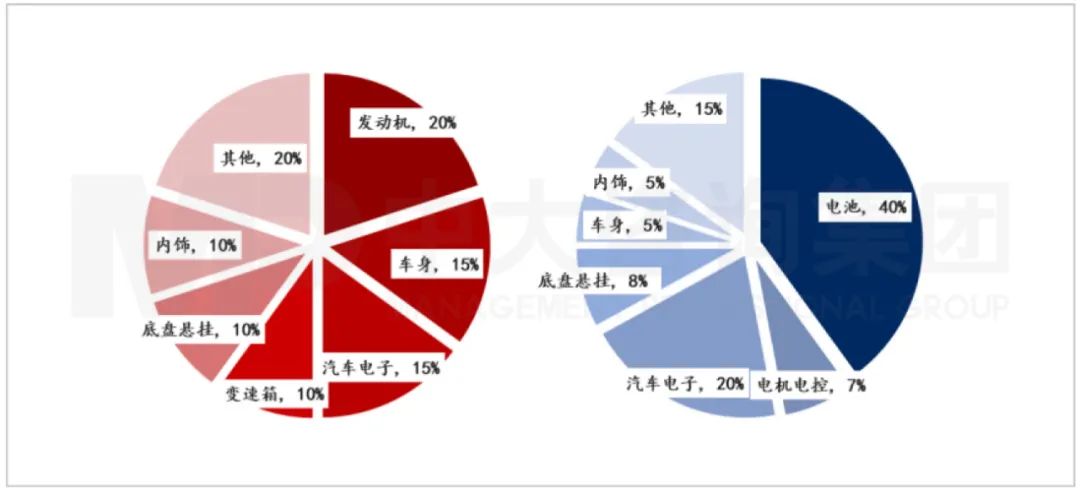

電動化趨勢下的汽車制造環(huán)節(jié)核心框架重構(gòu),導(dǎo)致傳統(tǒng)車企整車?yán)麧櫛环至鳌?/span>在電動化時代���,區(qū)別于傳統(tǒng)燃油車的動力總成構(gòu)造(整車發(fā)動機(jī)和變速箱)��,電動汽車的核心是三電系統(tǒng)(電池���、電控和電驅(qū))。原本傳統(tǒng)燃油汽車中的核心利潤來源動力總成模塊占比降低40%��,而電池在整車中的成本占比則上升至50%���,導(dǎo)致整車?yán)麧檶⒈浑姵毓?yīng)商大量分流�����,傳統(tǒng)主機(jī)廠在電動汽車業(yè)務(wù)的發(fā)展過程中面臨較大的利潤壓力����。同時��,在燃油汽車研發(fā)領(lǐng)域深耕多年的傳統(tǒng)車企并不具備三電系統(tǒng)的技術(shù)優(yōu)勢,為提高新能源整車?yán)麧?�,對傳統(tǒng)車企自主掌握電池系統(tǒng)����、電機(jī)����、電控等領(lǐng)域的核心技術(shù)提出了更高的要求。

圖4:傳統(tǒng)燃油汽車與電動汽車的動力總成系統(tǒng)對比����。資料來源:中汽協(xié)�����、中大咨詢研究院整理

圖5:純電動車與燃油車主要部件占比�。資料來源:中汽協(xié)、中大咨詢研究院整理研究

圖6:燃油車與電動車制造成本分布對比。資料來源:汽車之家�����、中大咨詢研究院整理

軟件端:智能網(wǎng)聯(lián)化趨勢下軟件重新定義汽車

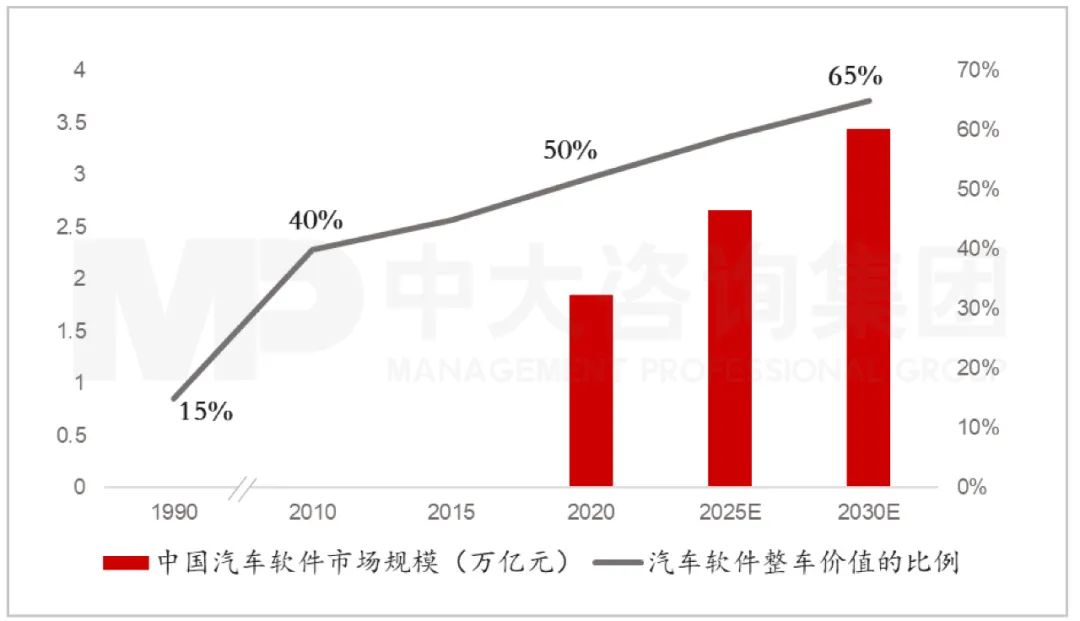

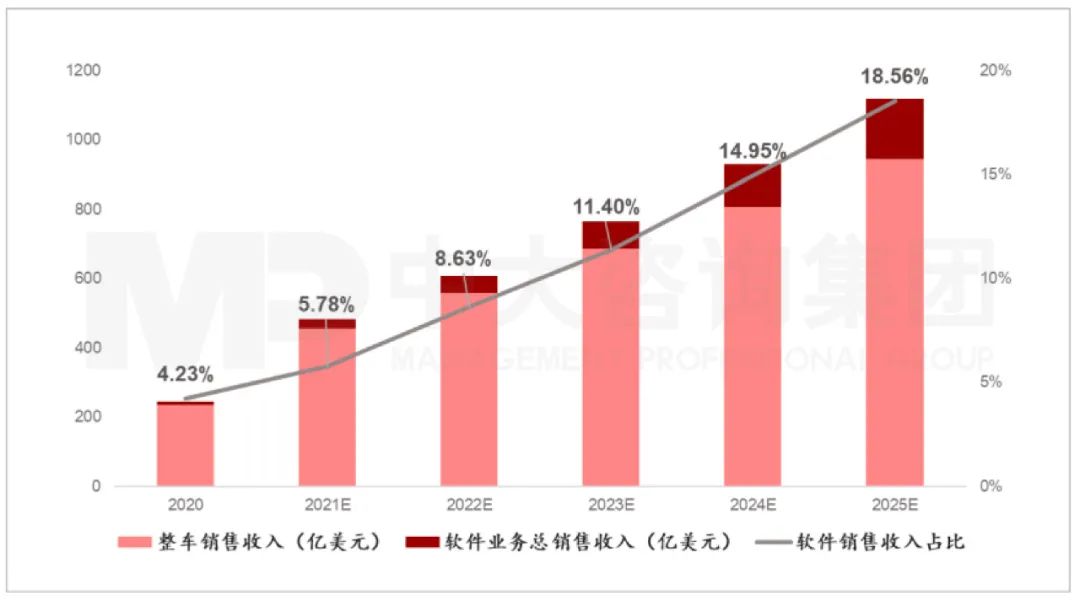

智能化重塑汽車產(chǎn)業(yè),“軟件定義汽車”趨勢下車企競爭核心從硬件轉(zhuǎn)移到軟件����。集中式電子架構(gòu)將整車的核心競爭力從傳統(tǒng)動力總成的“油耗+動力”轉(zhuǎn)變?yōu)槠囯娮訋淼摹爸悄?科技”,設(shè)計研發(fā)環(huán)節(jié)也從傳統(tǒng)的一體化開發(fā)向獨立軟硬件獨立開發(fā)轉(zhuǎn)變����。在整車體系中���,軟件模塊的價值占比從原本的15%上升到65%��,且成本占比也將從10%增長到50%[2]����。軟件和汽車電子價值之和超過硬件成為整車價值的核心已是必然趨勢����,汽車盈利模式從一次性整車銷售轉(zhuǎn)向持續(xù)軟件服務(wù)產(chǎn)生的溢價,從而要求汽車軟件持續(xù)升級并實現(xiàn)產(chǎn)品迭代更新�,而不是靠硬件換代。以特斯拉軟件收費為例��,以自動駕駛功能為核心的軟件服務(wù)組合預(yù)計在2025年貢獻(xiàn)特斯拉整車毛利的20%��。傳統(tǒng)車企需要從“汽車公司”轉(zhuǎn)型成為“汽車+科技公司”,打造以軟件為核心的新型商業(yè)模式�����。

圖7:汽車軟件整車價值占比與中國汽車軟件市場規(guī)模(含預(yù)測)。資料來源:中汽協(xié)�、中大咨詢研究院整理

圖8:特斯拉軟件服務(wù)組合及收費表��。資料來源:公司公開信息�����、中大咨詢研究院整理

圖9:2020年-2025E年特斯拉軟件服務(wù)業(yè)務(wù)總銷售收入的整車銷售收入占比����。資料來源:公司公開信息、國信證券����、中大咨詢研究院整理

服務(wù)端:汽車生態(tài)服務(wù)走向臺前

在新一輪變革的浪潮中,汽車生態(tài)服務(wù)強化車企核心競爭力����,提供廣闊增量空間。產(chǎn)業(yè)鏈后端的“看、買��、用�����、換”全流程服務(wù)既是車企在激烈競爭中提升產(chǎn)品體驗�、延伸核心競爭力的關(guān)鍵,同時也蘊藏廣闊增量空間��,有望成為增長第三極����。

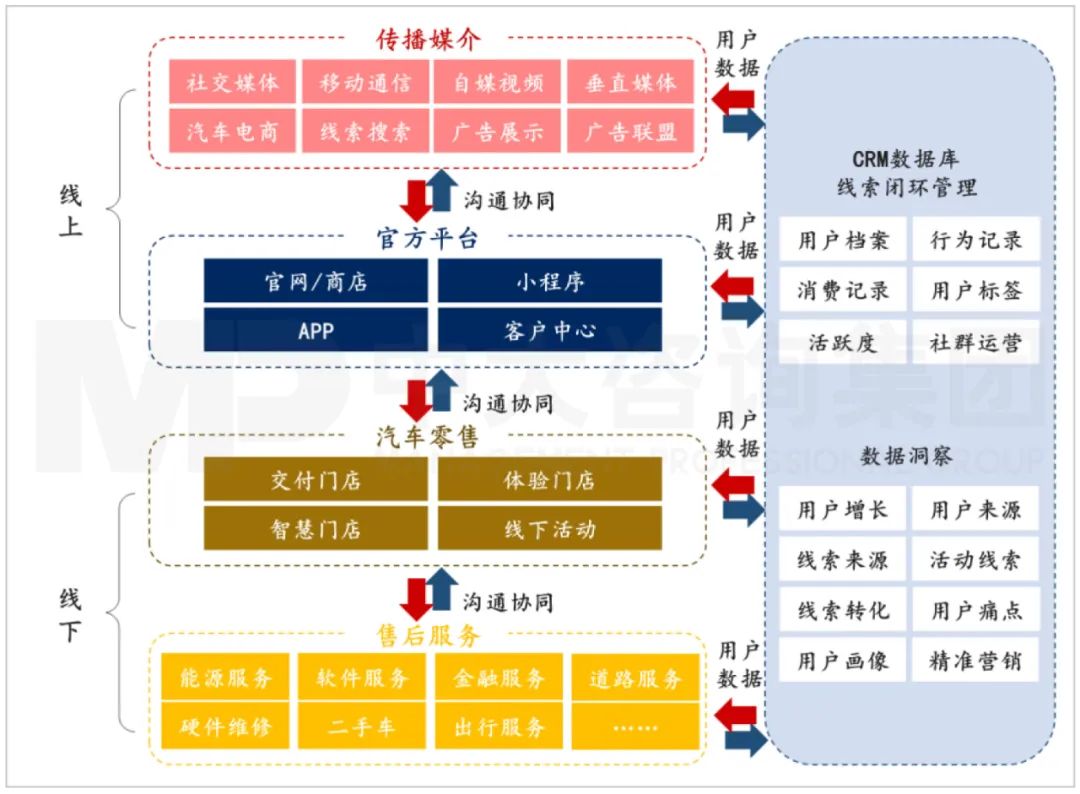

●? 在終端渠道方面,傳統(tǒng)經(jīng)銷渠道局限突顯����,傳統(tǒng)車企需打造端到端解決方案,強化新能源汽車業(yè)務(wù)����。

渠道更直接:消費升級與個性化需求愈發(fā)強烈背景下,購車人群對汽車銷售環(huán)節(jié)服務(wù)質(zhì)量要求逐步提高����。消費者現(xiàn)階段購車時主要考慮購買體驗��、價格透明�、流程便捷���、交車時長等因素����,但傳統(tǒng)車企的經(jīng)銷商和4S店渠道通常存在著價格不透明���、銷售人員不專業(yè)度����、售后服務(wù)繁瑣與用戶互動不及時等問題�����。傳統(tǒng)經(jīng)銷商模式下渠道服務(wù)的供需錯配導(dǎo)致了消費者希望能直接向主機(jī)廠購買產(chǎn)品和獲得相關(guān)專業(yè)化及定制化服務(wù)的趨勢愈發(fā)明顯�����。傳統(tǒng)車企急需探索更加直接且專業(yè)的模式�����,實現(xiàn)產(chǎn)品的信息對稱��、價格的透明統(tǒng)一和卓越的服務(wù)體驗等���,同時直接接觸消費者的渠道觸點布局也可以幫助傳統(tǒng)車企降低用戶數(shù)據(jù)信息獲取成本和加快市場需求變化響應(yīng)速度�。

渠道更多元:消費群體年輕化趨勢下�����,線上渠道重要性不斷提升����。根據(jù)巨量算數(shù)調(diào)研,盡管現(xiàn)階段“線上了解���,線下購買”依然是消費者主流的購車方式���,但同樣有35%的潛在消費者愿意通過線上進(jìn)行汽車產(chǎn)品預(yù)訂和購買,意味著線上平臺或?qū)⒊蔀橘徿嚾巳褐饕窜囐徿囆枨蟮闹饕?。傳統(tǒng)車企需持續(xù)探索“線上+線下”無縫銜接的服務(wù)體驗,通過全渠道的打通和融合��,實現(xiàn)銷售環(huán)節(jié)全方位觸點的覆蓋�。但這同時也對用戶數(shù)據(jù)挖掘與運用的能力提出了更高的要求����,傳統(tǒng)車企需要從海量的用戶數(shù)據(jù)里挖掘出用戶畫像���、用戶需求�����,立足用戶關(guān)切�����、用戶痛點等��,從而反向推導(dǎo)出產(chǎn)品��、精準(zhǔn)營銷和一站式服務(wù)的功能形態(tài)���。

圖10:汽車020服務(wù)流程����。資料來源:零跑汽車、搜狐汽車����、中大咨詢研究院整理

●? 在服務(wù)內(nèi)容方面,提供全生命周期的一站式汽車生態(tài)服務(wù)或?qū)⒊蔀閭鹘y(tǒng)車企新的價值主張�����。

后市場服務(wù):隨著消費者對售后服務(wù)豐富度要求不斷提升�,傳統(tǒng)車企需要基于用戶對汽車產(chǎn)品全生命周期提供品牌化、標(biāo)準(zhǔn)化���、數(shù)字化的一站式體系服務(wù)以迎合當(dāng)下需求�,如汽車金融服務(wù)�����、租賃服務(wù)、二手車服務(wù)�、道路服務(wù)、軟件智能系統(tǒng)升級服務(wù)等�。同時,由于電動化下的汽車產(chǎn)品重塑��,充電樁��、換電站等能源服務(wù)在也將在后市場價值鏈中占據(jù)愈加重要的地位��。

移動出行服務(wù):消費者對于汽車的擁有權(quán)欲望減退��,汽車的使用權(quán)向主機(jī)廠和出行平臺轉(zhuǎn)移的趨勢愈發(fā)明顯���,出行模式的變革將最終促使汽車流通模式發(fā)生根本變化并給傳統(tǒng)車企帶來新機(jī)遇�。在共享出行服務(wù)在未來汽車市場份額增長成為行業(yè)內(nèi)的共識的情況下�,車輛所有權(quán)將從私人車主轉(zhuǎn)向車隊運營商。傳統(tǒng)車企應(yīng)該及時布局和探索如網(wǎng)約車��、汽車分時租賃�、順風(fēng)車等輕量和便捷的汽車使用和出行服務(wù)模式。

圖11:價值鏈重塑后的汽車行業(yè)服務(wù)生態(tài)矩陣與部分車企示例�����。資料來源:公司公開信息��、中大咨詢研究院整理研究

綜上�����,在行業(yè)“新四化”轉(zhuǎn)型目標(biāo)下�,傳統(tǒng)車企若想在下階段實現(xiàn)高質(zhì)量持續(xù)發(fā)展����,則需要在硬件�、軟件和出行服務(wù)三個環(huán)節(jié)進(jìn)行積極布局�����,實現(xiàn)從“以產(chǎn)品為中心的汽車制造商”轉(zhuǎn)型為“以客戶為中心的出行服務(wù)供應(yīng)商”��。與此同時�,傳統(tǒng)車企在重構(gòu)商業(yè)模式和布局新興業(yè)務(wù)的過程中,往往會增加研發(fā)活動或訴諸于并購��,導(dǎo)致面臨資本性支出壓力大幅增加��。不同資源能力的車企所選擇的資產(chǎn)布局的模式和轉(zhuǎn)型路徑則存在比較大的差異����。

資源能力視角下,傳統(tǒng)車企轉(zhuǎn)型路徑的分化

汽車行業(yè)屬于規(guī)模驅(qū)動型�����,不同的規(guī)模優(yōu)勢將成為分化傳統(tǒng)車企轉(zhuǎn)型路徑的重要因素�����。同時,新能源汽車業(yè)務(wù)發(fā)展現(xiàn)狀在一定程度上反映了傳統(tǒng)車企新業(yè)務(wù)品牌����、技術(shù)�����、渠道的競爭力���、轉(zhuǎn)型規(guī)劃的清晰度甚至高管團(tuán)隊的前瞻性��。在激烈的競爭中���,具有先發(fā)優(yōu)勢的傳統(tǒng)車企有望構(gòu)筑壁壘、引領(lǐng)轉(zhuǎn)型����。本研究根據(jù)規(guī)模優(yōu)勢及“含電量”作為指標(biāo),將國內(nèi)外傳統(tǒng)車企分為I類����、II類、III類�,每類傳統(tǒng)車企面臨著不同的戰(zhàn)略命題…

圖12:I類�����、 II類����、III類車企的特點及戰(zhàn)略命題���。資料來源:公司公開信息、中大咨詢研究院整理研究(注:規(guī)模優(yōu)勢為汽車產(chǎn)銷量與企業(yè)盈利水平指標(biāo)����,含電量為現(xiàn)階段新能源汽車銷量占比指標(biāo))

I類車企:“雙管齊下”-依托規(guī)模優(yōu)勢全產(chǎn)業(yè)鏈布局,轉(zhuǎn)型移動出行服務(wù)商

處于矩陣中I類的車企通常表現(xiàn)為具備較強的規(guī)模優(yōu)勢�����,現(xiàn)有汽車產(chǎn)品產(chǎn)銷表現(xiàn)和盈利水平等均位于世界一流水平�����,且不斷加速智能電動領(lǐng)域的投資與產(chǎn)品投放�����。在轉(zhuǎn)型變革中��,這類傳統(tǒng)車企需要更多的去考慮如何有效利用自身規(guī)模與資源的優(yōu)勢����,圍繞全產(chǎn)業(yè)鏈進(jìn)行戰(zhàn)略轉(zhuǎn)型布局����,打造全方位產(chǎn)業(yè)體系���。

【I類車企轉(zhuǎn)型案例】

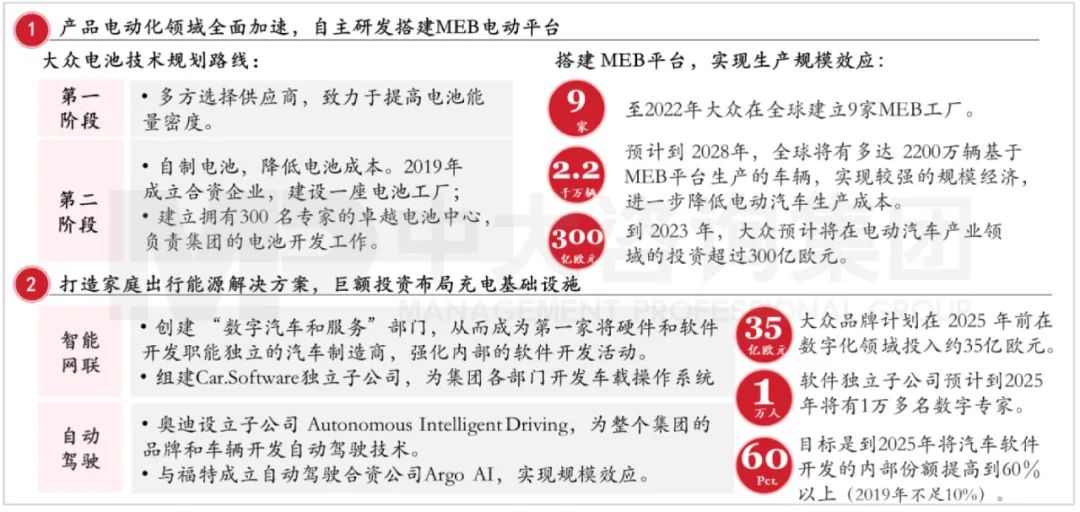

大眾集團(tuán):全方位打造全球卓越移動出行服務(wù)供應(yīng)商

產(chǎn)品優(yōu)化方面:增加對新興領(lǐng)域投資,電動化電子化加速布局形成規(guī)?��;瘍?yōu)勢

圖13:大眾集團(tuán)“Strategy2035”戰(zhàn)略布局。資料來源:公司公開信息���、招商證券�����、中大咨詢研究院整理研究

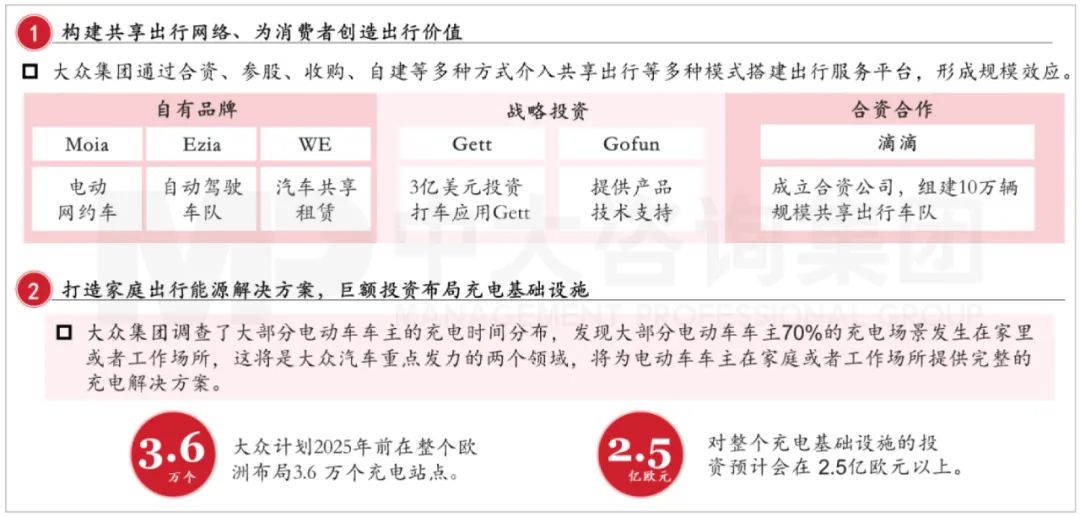

服務(wù)延伸方面:圍繞“以客戶為中心”的移動出行服務(wù)供應(yīng)商轉(zhuǎn)型���,打造客戶服務(wù)生態(tài)圈����。

圖14:大眾集團(tuán)“Strategy2035”戰(zhàn)略布局。資料來源:公司公開信息����、招商證券、中大咨詢研究院整理研究

II類車企:“揚長避短”-圍繞現(xiàn)有資源優(yōu)勢進(jìn)行重點突破�,打造相對優(yōu)勢

處于矩陣中II類的車企現(xiàn)有汽車產(chǎn)銷表現(xiàn)和盈利水平雖不及頭部車企,但在智能電動化領(lǐng)域的布局已初具規(guī)模���。相較于I類車企�,II類車企面臨更顯著的能力短板和更強的資源約束,在轉(zhuǎn)型變革中需要重點突破特定領(lǐng)域���,強化既有優(yōu)勢��,從而占據(jù)競爭的相對有利地位���。

【II類車企轉(zhuǎn)型案例1】

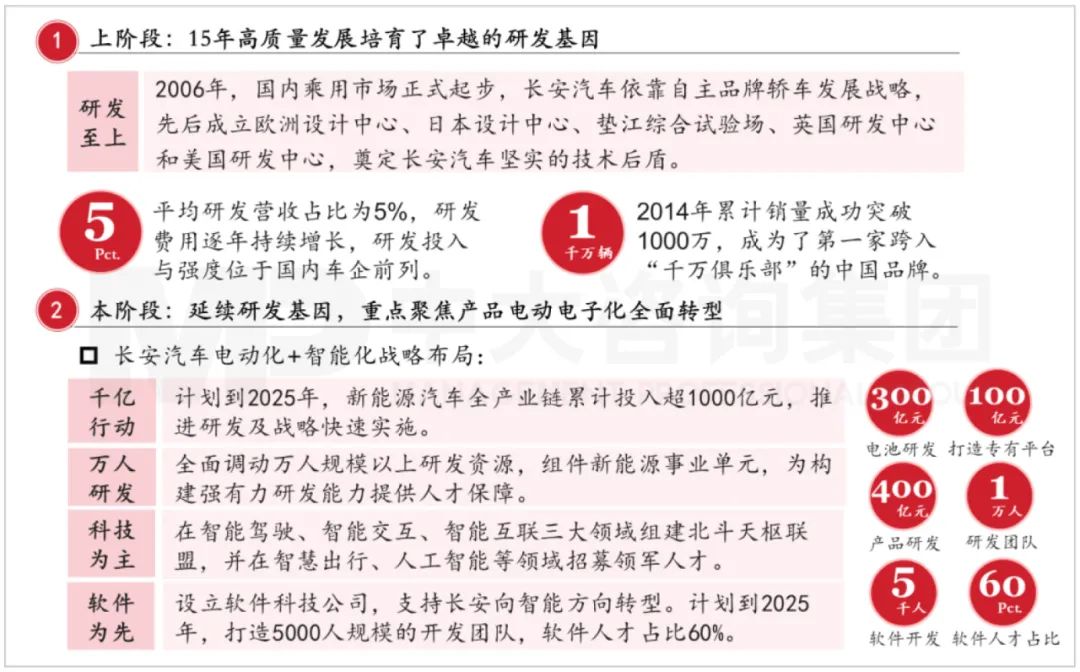

長安汽車:延續(xù)產(chǎn)品研發(fā)基因,全速推進(jìn)產(chǎn)品智能化轉(zhuǎn)型進(jìn)程

圖15:長城汽車設(shè)計研發(fā)環(huán)節(jié)戰(zhàn)略布局�。資料來源:公司公開信息、中大咨詢研究院整理研究

【II類車企轉(zhuǎn)型案例2】

廣汽集團(tuán):價值鏈后端持續(xù)延伸�����,全面升級客戶服務(wù)生態(tài)

圖16:廣汽集團(tuán)移動出行服務(wù)商轉(zhuǎn)型布局�����。資料來源:公司公開信息����、中大咨詢研究院整理研究

III類車企:“抱團(tuán)取暖”-在激烈的競爭中探索產(chǎn)業(yè)鏈的合作模式形成動態(tài)互補

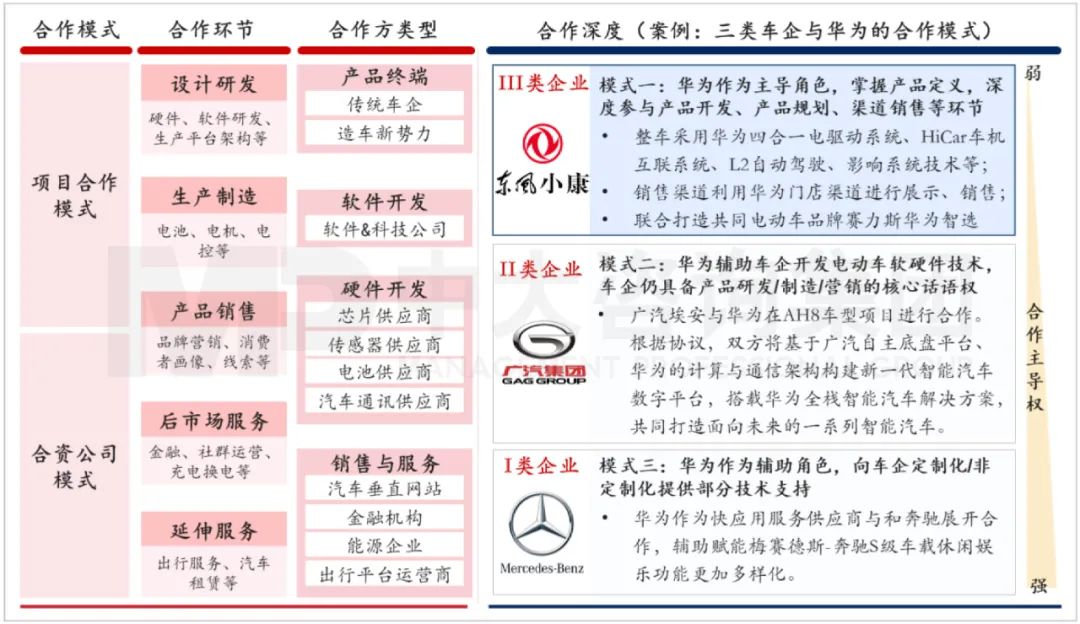

處于矩陣中III類的車企現(xiàn)有汽車產(chǎn)銷表現(xiàn)和盈利水平落后于I類、II類車企��。同時�,受制于過往的技術(shù)�、品牌相對劣勢,III類車企的新業(yè)務(wù)發(fā)展成效也相對有限����。在轉(zhuǎn)型變革中�,III類的車企更多地需要探索產(chǎn)業(yè)鏈的合作模式形成動態(tài)互補���,在“新四化”變革窗口期中生存下來�����,并逐步實現(xiàn)下一階段的持續(xù)發(fā)展��。

III類車企在與外部合作中通常呈現(xiàn)主導(dǎo)程度較弱的情況����。不同于I類與II類企業(yè)���,III類車業(yè)同時面臨傳統(tǒng)業(yè)務(wù)劣勢帶來的盈利壓力和新四化帶來的轉(zhuǎn)型壓力�����。在新浪潮推動下��,這類車企往往需要與外界優(yōu)勢資源方展開合作�����,彌補自身短板�。值得注意的是,這類車企在合作關(guān)系中處于相對弱勢地位�、不具備生態(tài)主導(dǎo)權(quán)和資源掌握權(quán),從而導(dǎo)致合作成效有限���、能力累計效應(yīng)不強等問題�。

圖17:汽車行業(yè)跨界合作模式與相關(guān)案例��。資料來源:公司公開信息、中金公司��、中大咨詢研究院整理研究

【III類車企轉(zhuǎn)型案例】

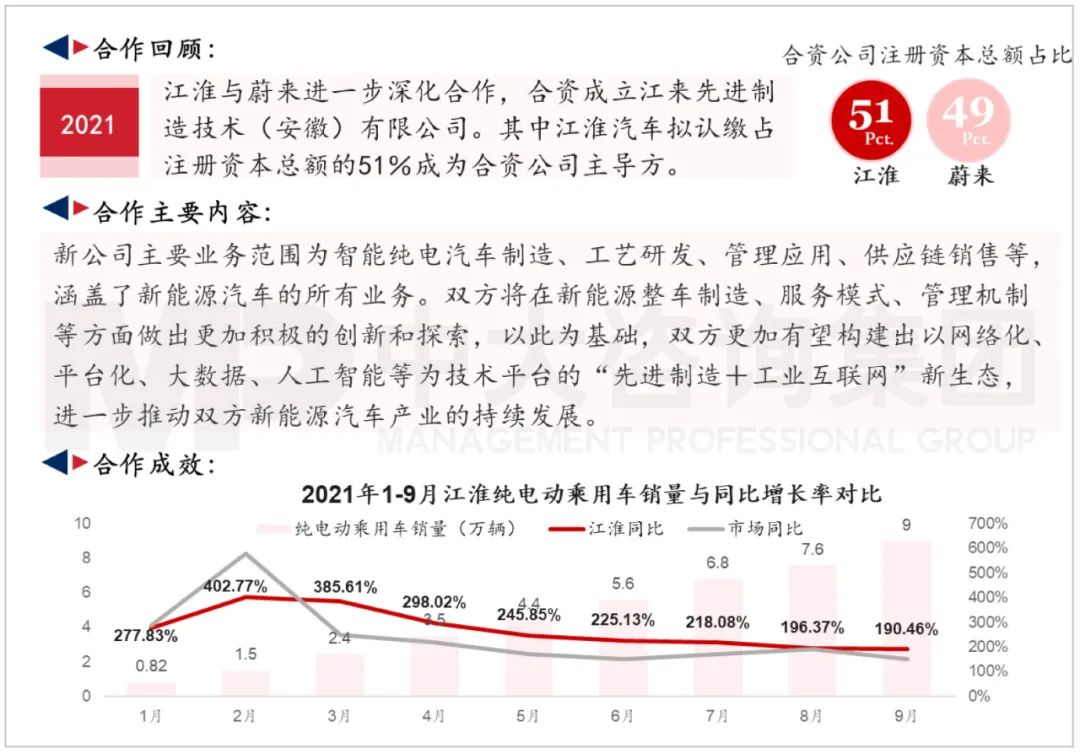

江淮汽車:跨越“代工”關(guān)系���,逐步提高合作主導(dǎo)權(quán)和決策權(quán)�,助力自身全面轉(zhuǎn)型變革���,在新態(tài)勢市場實現(xiàn)可持續(xù)發(fā)展?

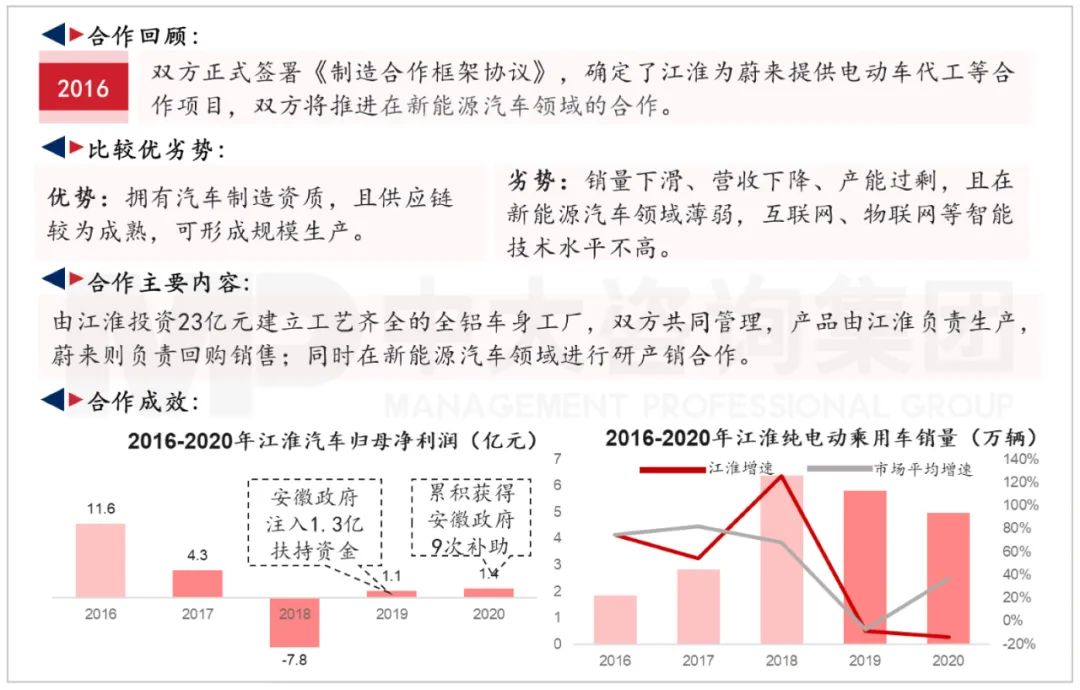

●? 合作模式1.0:以代工為主的合作模式開啟與造車新勢力的合作�,促使新能源業(yè)務(wù)初見成效�,但若想實現(xiàn)可持續(xù)性發(fā)展則急需探索新的合作模式。

圖18:江淮汽車與蔚來汽車合作模式1.0����。資料來源:公司公開信息、中大咨詢研究院整理研究

以代工為主的合作模式已經(jīng)不能滿足江淮下一階段的發(fā)展需要�。與蔚來的合作模式很大程度解決了江淮產(chǎn)能過剩的難題,但江淮的整體盈利水平及燃油業(yè)務(wù)的銷量卻仍然承受著巨大的壓力�����,轉(zhuǎn)型變革的步伐迫切需要加快。但值得注意的是���,在合作的幫助下�,江淮新能源汽車業(yè)務(wù)卻迎來逆勢增長��,整體銷量水平能在合作初期跟上市場平均水平���,但增長勢頭并沒有延續(xù)���,急需尋求新的合作模式。

●? 合作模式2.0:逐步把握更多合作實質(zhì)主導(dǎo)權(quán)��,進(jìn)一步推動新能源汽車領(lǐng)域業(yè)務(wù)發(fā)展�,助力江淮實現(xiàn)新四化趨勢下的全面轉(zhuǎn)型

圖19:江淮汽車與蔚來汽車合作模式2.0。資料來源:公司公開信息���、中大咨詢研究院整理研究

合作關(guān)系主導(dǎo)權(quán)的升級助力江淮新能源汽車業(yè)務(wù)持續(xù)發(fā)展���。合資公司合作模式中江淮主導(dǎo)地位的提升標(biāo)志著雙方已經(jīng)不再只是簡單的代工關(guān)系�,江淮將更加有效地與蔚來在新能源汽車領(lǐng)域中的共同合作中全方位提升自我���。合作模式的深化給江淮帶來的收益已經(jīng)開始顯現(xiàn),在新能源乘用車汽車市場爆發(fā)的2021年�����,江淮以突破式的持續(xù)增長在市場競爭白熱化中站穩(wěn)腳跟�����。

結(jié)語

“新四化”變革背景下����,汽車產(chǎn)品軟硬件的重構(gòu)與服務(wù)端的延伸已是傳統(tǒng)車企在業(yè)務(wù)布局中的必然選擇,處于矩陣中三個不同類別的車企需要根據(jù)自身的資源和能力進(jìn)行不同轉(zhuǎn)型路徑的選擇和持續(xù)探索����。

同時,傳統(tǒng)車企在“新四化”上面臨的壓力既是部分能力上的短板���,也可歸咎于管理架構(gòu)上的困境����。在確定自身戰(zhàn)略命題下的業(yè)務(wù)布局后,傳統(tǒng)車企能否從“生產(chǎn)制造為核心”的經(jīng)營理念����、繁復(fù)的供應(yīng)鏈與經(jīng)銷商體系、僵化的管理機(jī)制與直線職能式的組織結(jié)構(gòu)中“破圈”將成為轉(zhuǎn)型成功的關(guān)鍵解釋變量����。中大咨詢研究院將在本系列后續(xù)的研究中將進(jìn)一步探索傳統(tǒng)車企如何通過組織變革支撐其從“以產(chǎn)品為中心的制造商”到“以客戶為中心的服務(wù)運營商”的戰(zhàn)略轉(zhuǎn)型。

【參考資料】

[1] 出自汽車工業(yè)協(xié)會

[2]出自中國汽車工業(yè)協(xié)會《中國汽車基礎(chǔ)軟件發(fā)展白皮書2.0》